女子在早市发药品小广告 你瞅瞅,这小广告上都写了些啥!这哪里还是广告,简直比黄色小说还黄!近日,市民张先生向沈阳晚报、...

据不完全统计,今年上半年沪深两市共有近600份定向增发的预案发布,融资规模与去年同期数据相比,增长幅度较大。不过,记者注意到,市场的巨震对存量项目有一定影响,有的公司为了能够顺利融资而不断下调定增价格。

金固股份(002488)近期获批27亿元定向增发,原公司净资产16亿元,今年上半年亏损4500万,较去年同期盈利4100万下降200%。为提高增发确定性,公司大股东协同做庄机构,把股价控制在17元左右(如图)

据小股东获取的内部消息称,金固股份计划在批文下来之后按照年初申报时的16.38元进行定向增发,

锁定期分1年期和3年期,认购锁定期1年的机构,大股东孙锋峰承诺按照年息8%进行兜底。届时若股价低于17.42元,机构抛售后则按17.42元补足差价。

在此次定增中认购锁定期为3年期的机构,大股东孙锋峰同样向他们承诺兜底,年息12%,届时若股价低于22.66元,机构抛售其认购的金固股份股票后,大股东按照22.66元补足差价。

在市场如此萎靡的状态下,参与定增的机构俨然是买了一份无抵押的保底理财产品,稳赚不赔。

相比承诺的最低股价17.42元,金固股份的定增价格16.38元已经打了折扣,在此基础上,大股东还对机构承诺兜底,这意味着对其他在二级市场上购买公司股票的散户不公平。

同时通过场外的桌下交易,诱使机构按照其意图的价格购买股票控制买方,是否操纵股价?

公募基金若认购,是否有案例可以享受兜底回购,并将兜底的抽屉协议报备基金公司的风控部门,以备3年到期后即便基金经理离职也有相关人员可督促执行此抽屉协议?这一切都不得而知。

上业内人士称,此行为对公募基金存在更大的道德风险,皆因抽屉协议无法在市场上公开,但私募基金可以享受兜底承诺,公募基金因无此先例就放弃兜底承诺,转而给到基金经理私人好处。

竹篮打水一场空?兜底协议是否受法律保护?

大股东兜底定增影响巨大,且蕴藏了极大的信用风险和股价操纵的隐忧。若二级市场表现失望,大股东要承担着本息兑付的压力,若市场在定增价之外还下跌10-20%,甚至更多,大股东是否会出现不认账,不兑付的情况?

大股东和投资者扯皮的事情的不是没有,只是曝光的案例不多,若兜底成为大面积行为之后,出现这种情况的可能性只会增加不会减少。

大股东兜底兑付一直被上市公司自己称为 “护航”定增,其实是属于利用信息优势操纵自家股价,这是否应该被严格监管?

而对于看起来“稳赚不赔”的私募机构来说,此类兜底协议是否受法律保护很关键,真的触发了需要兜底时,是否可要求大股东强制执行?从而保证自己的利益不损?

众所周知,金固股份作为上市公司,大股东已将手上99%的股票进行了抵押,用于参与定增和通过信用证的手段转移到上市公司体外参与私募基金对自己公司的股票进行炒作。

若公司通过与供应商刷单虚增销售财务造假的黑天鹅爆发,公司市值很可能从90亿跌回到炒作前的20-30亿,那意味着大股东质押的13亿元股票会被强制平仓,平仓的股票会进一步抛售打压股价,,届时大股东将无足够资产主动履行兜底协议。

倘若此兜底协议不被法律保护,原本想稳赚不赔的私募机构毫无疑问会“赔了夫人又折兵”,届时又该如何向自己的投资者做出合理解释?

女子在早市发药品小广告 你瞅瞅,这小广告上都写了些啥!这哪里还是广告,简直比黄色小说还黄!近日,市民张先生向沈阳晚报、...

近日,笔者在江苏省常州市街头,看到在路上行驶的一辆面包车,该车的车后窗玻璃破了,整个车后窗玻璃是用硬...

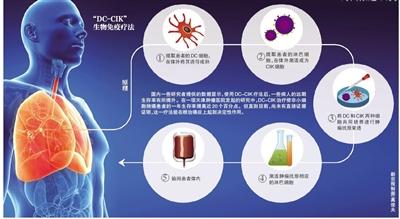

魏则西在武警北京二院使用的是DC免疫治疗技术属于细胞免疫疗法的一种。业内人士坦言,虽然DC-CIK疗法在国内...

□通讯员 鼓公宣 赵柏恋茹 党晨 金陵晚报记者 徐宁 《加菲猫》 是一部脍炙人口的经典动画片,现...

昨日,朝阳高碑店一饭店煤气罐爆燃。饭店玻璃大门被炸毁,门口一辆黑色轿车后窗玻璃被砸坏。新京报记者 尹...